锂电池产业周期将起:需求预计向好。锂电池产业链下游需求大致包括新能源汽车、储能、消费电子。GGII 预计,2024 年全球新能源汽车销量有望突破 1800 万辆,电动车渗透率超过 20%;Trendforce 预计,2024 年全球储能新增装机 74GW/173GWh,同比+33%/41%;Counterpoint Research 预计,2024 年全球智能手机出货量约 12 亿部,同比+3%。

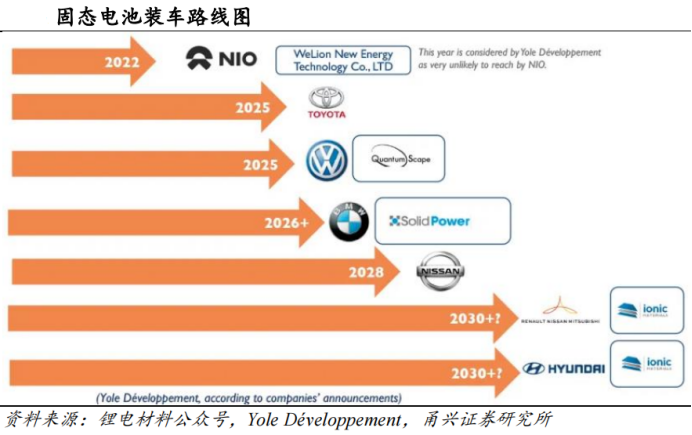

固态体系升级进行中:产业化正在逐步落地。据电池中国,蔚来汽车搭载的半固态电池,能量密度360Wh/kg,容量 150KWh,预计 2024年实现量产;智己 L6 搭载光年固态电池,能量密度 368Wh/kg,续航可达 1000 公里;广汽昊铂全固态电池,能量密度 400Wh/kg 以上,预计 2026 年装车。

固态电解质主要分为三大类:聚合物、氧化物、硫化物。聚合物电解质具有安全性高、重量轻、容量大等优点;氧化物电解质包括晶态和玻璃态两类,氧化物的空气稳定性较好,但离子电导率不如硫化物;硫化物电解质也是包括晶态和玻璃态两类,离子电导率高,但是化学稳定性相对较差。

成本比较:目前成本高,降本需规模化。液态锂电池LFP 电芯成本约0.33 元/Wh,电解液和隔膜占成本比例约 10%。电解液价格约 5 美元/kg,与之对应的,聚合物电解质 PEO 约 700 美元/kg,氧化物电解质LLZO 约 2000 美元/kg,硫化物 LGPS 约 69500 美元/kg,固态电解质成本远高于目前液态体系,工艺路线尚未成熟,降本仍需规模化。

固态电池产业逻辑:周期将起+体系升级

中国锂电池产业链产值超万亿元,领跑全球市场。消费方面:据央视新闻报道,锂电池产业链下游需求大致包括新能源汽车、储能、消费电子,其中占比最高的为新能源汽车,2023 年约 70%;投资方面:据 GGII 不完全统计,2023 年 13 家国内锂电企业海外建厂,投资总额超过 1340 亿元;出口方面:据 CIAPS,2023 年我国锂电池出口约 650 亿美元,同比+28%,其中欧洲 254 亿美元(同比+20%),亚洲 206 亿美元(同比+26%),北美 141 亿美元(同比+37%)。

需求驱动,锂电池产业链或周期向上。分开来看:1)GGII 预计,2024年全球新能源汽车销量有望突破 1800 万辆,电动车渗透率超过 20%;2)Trendforce 预计,2024 年全球储能新增装机 74GW/173GWh,同比+33%/41%;3)Counterpoint Research 预计,2024 年全球智能手机出货量约 12 亿部,同比+3%。

电池价格已大幅下降。据GGII,电芯价格一路下探,部分企业电芯价格跌破 0.4 元/Wh,已有 0.38 元/Wh 报价。相应的,碳酸锂价格也经历了下滑,据 GGII,碳酸锂价格从 2023 年初 55 万元/吨跌至年底 10 万元/吨,进入 2024 年仍处于底部区域,4 月来到 11 万元/吨附近。原因在于短期相对需求不强。据 GGII,2024 年预计中国锂电池出货量将超过 1100GWh,同比将超+27%,其中动力超 820GWh,同比超+20%,储能超 200GWh,同比超+25%。据 Infolink,2024 年预计全球电芯产能3400GWh,其中动力约 2460GWh,储能约 750GWh。据 SMM,2022 年中国产能占据全球 80%的份额。

固态体系升级方面,产业化正在逐步落地。据EV tank,2023 年全球锂电池出货量达 1203GWh,预计 2025 年超过1900GWh,2030 年超过 5000GWh。据 Infolink,二三线厂商报价接近成本,利润微薄,甚至亏损(截至 2024 年 3 月)。近年来,全球各国各地区都在积极推进固态电池研发。中国 2021 年出台《新能源汽车产业发展规划(2021-2035)》,2023 年发布《关于推动能源电子产业发展的指导意见》都包含固态电池相关推进意见。美国 2021 年发布《锂电池 2021-2030 年国家蓝图》,目标 2030 年实现固态电池规模化生产。日本 2022 年更新《蓄电池产业战略》,也提出了 2030 年固态电池商业化。韩国发布《2030 二次电池产业发展战略》和《二次电池产业创新战略》,提出 2026 年实现车端固态电池商业目标。欧盟也在 2023 年发布《欧洲电池研发创新路线图》和第三版《电池 2030+路线图》,提出相关预期目标。

产业化推进方面,中国台湾辉能科技中试线送样。辉能科技成立于2006年,专注于固态电池的研究、开发和制造。通过其中试生产线,已向全球汽车公司提供约 8000 个固态电池样品。

车端应用方面,蔚来、智己、广汽搭载固态电池新车型即将上市。据电池中国,蔚来汽车搭载的半固态电池,能量密度360Wh/kg,容量 150KWh,预计 2024 年实现量产;智己 L6 搭载光年固态电池,能量密度 368Wh/kg,续航可达 1000 公里;广汽昊铂全固态电池,能量密度 400Wh/kg 以上,预计2026 年装车。

低空经济催化方面,政策引导固态电池动力方向。2024 年 3 月 27 日,工信部、科技部、财政部、民用航空局联合发布《通用航空装备创新应用实施方案(2024-2030 年)》通知,明确指出:“加快布局新能源通用航空动力技术和装备,推动 400Wh/kg 级航空锂电池产品投入量产,实现 500Wh/kg 级航空锂电池产品应用验证”,引导固态电池动力方向。

关注三个方向:材料选择+成本比较+产业进度

材料选择方面,固态电解质主要分为三大类:聚合物、氧化物、硫化物。聚合物电解质是由基体和锂盐组成的,基体是高分子聚合物,如聚氧化乙烯(PEO)等,锂盐是 LiPF6 等,具有安全性高、重量轻、容量大等优点;氧化物电解质包括晶态和玻璃态两类,晶态包括钙钛矿型、NASICON 型等,玻璃态包括 LiPON 型等,氧化物的空气稳定性较好,但离子电导率不如硫化物;硫化物电解质也是包括晶态和玻璃态两类,用 S 替代氧化物中的 O,如LGPS(Li10GeP2S12)等,离子电导率高,但是化学稳定性相对较差。

聚合物:聚合物电解质的优点在于延展性好和易于加工,但在室温下离子电导率低(10−8∼10−5 S/cm)以及高界面阻抗等阻碍了其进一步发展。1973年 Fenton 等首次发现 PEO 在一定条件下具有离子导电性,后 Berthier 等将其用于固态电池,此后低电压稳定的聚合物电解质被开发。由于对高电压稳定性需求的存在,又开发出 PPN 等聚合物电解质。总体来看,单一电解质很难匹配正负极的综合需求,多层结构聚合是一个可行性的策略。

氧化物:氧化物电解质的离子电导率较高(10-3 至 10-4S/cm),1992 年开发的 LiPON 电解质,适用于薄膜电池。1993 年开发的钙钛矿型(LLTO),离子电导率超过 2×10-5 S/cm,1997 年开发的钠快离子导体型(NASICON)包括 LAGP 和 LATP,离子电导率分别为 10-4 S/cm 和 1.3×10-3 S/cm,2007年开发的石榴石型 LLZO,离子电导率 3×10-4 S/cm。

钙钛矿型(LLTO):钙钛矿型的结构可以用 ABO3表示,A 表示较大的阳离子,一般是稀土元素,如 Nd 或 La,B 表示小的阳离子,一般是过渡金属离子,如 Al 或 Ti。典型的如镧钛酸锂 La2/3−xLi3xTiO3(LLTO)体系,其电解质的传导机理分为二维和三维两种。LLTO 电解质的晶界电阻较大,与其结构和化学不稳定性相关,可通过元素掺杂、电解质复合、提高烧结温度、Li 源过量等方式提升其离子电导率。至于 Ti 和 Li 的稳定性问题,可通过电解质表面薄膜沉积尝试去改善。

石榴石型(LLZO):已开发出 Li7La3Zr2O12体系,不仅对金属锂有较高的化学稳定性,并且也有较高的离子电导率(2.44×10-4S/cm)。LLZO 存在两种晶型,一种是 I41/acd 空间群的稳定四方相结构(离子电导率较低),另一种是 Ia3d 空间群的稳定立方相结构(离子电导率较高),在电解质体系的本身研究中,重点是将其稳定在立方相阶段,以维持其高电导率水平,采取的方式包括离子掺杂、添加烧结助剂、改善制备工艺等。除此之外,电解质和电极的界面相容性也是一大问题,可通过界面修饰、退火烧结等方式进行改善。

钠快离子导体型(NASICON):NASICON 结构化合物公式为AM2(PO4)3,其中 A 点位被碱金属离子(如 Li+、Na+)占据,M 点位被 Ti、Ge、Zr 占据。比较著名的(LATP)体系为 Li1+xAlxTi2−x(PO4)3,是用 Al 对LiTi2(PO4)3(LTP)进行掺杂,当掺杂量是 0.3 时,得到的 LATP 具有最高的离子电导率,特定条件下可达 1.21×10-3S/cm,但由于 LATP 存在本征缺陷,其 Ti 易于锂金属负极触发副反应,后用 Ge 替代 Ti 得到的 LAGP 体系可进行一定程度的改善,除此之外,还需要界面涂层、表面沉积等方式配合。

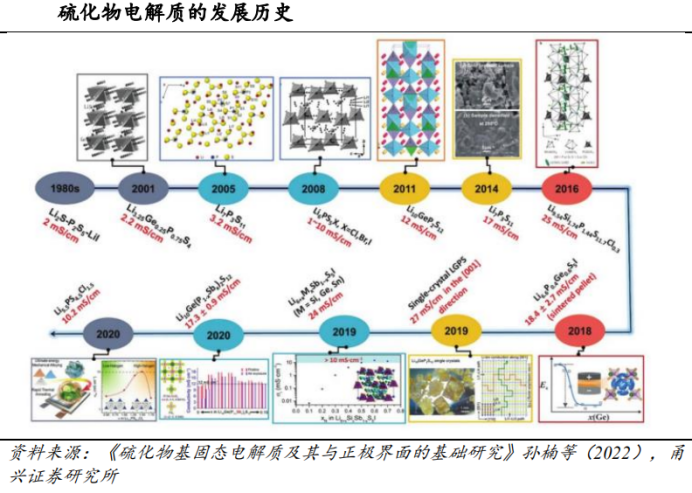

硫化物:硫化物相比氧化物进行硫和氧元素置换,相比氧化物电解质,硫化物电解质表现更高的离子电导率。从分类来看可分为二元、三元、多元等。二元Li2S-P2S5,热压离子电导率达 1.7*10-2S/cm;三元中 thio-LISICON结构的典型代表是 Li10GeP2S12(LGPS),离子电导率达 1.2*10-2S/cm,硫银锗矿结构的 典型代表是 Li5.5PS4.5Cl1.5,离子电导率达.02*10-2S/cm;多元硫化物如 LSPSC、Li6.6Si0.6Sb0.4S5I 等离子电导率达 2.4*10-2S/cm。

成本和进度方面,液态锂电池LFP 电芯成本约 0.33 元/Wh,电解液和隔膜占成本比例约10%。电解液价格约 5 美元/kg,与之对应的,聚合物电解质 PEO 约 700 美元/kg,氧化物电解质 LLZO 约 2000 美元/kg,硫化物 LGPS 约 69500 美元/kg,固态电解质成本远高于目前液态体系,工艺路线尚未成熟,降本仍需规模化。

据起点锂电微信公众号,日产汽车:计划于2025 年 3 月开始生产全固态电池,预计 2028 年实现量产。电芯能量密度可达 700Wh/kg 以上,循环寿命超 10000 次,快充性能最高超 10C。广汽:2024 年 4 月推出能量密度达到 400Wh/kg 以上的全固态电池。已经完成了 30Ah 大容量全固态电芯研发,预计 2026 年运用到昊铂车型上。

据NE 时代新能源微信公众号,智己汽车(与清陶能源合作):预计2024 年量产装车,续航提升同时成本下降 10%-30%。搭载清陶能源电池的智己 L6 续航能力可达到 1000km。半固态电池能量密度可达 360Wh/kg 至420Wh/kg。

结尾:

总的来说,随着锂电行业需求向上,固态电池产业化持续推进,固态电池行业存在投资机会。按照材料体系来看,建议关注三个环节的固态电池上市公司:电解质:上海洗霸、金龙羽、冠盛股份等;正极:容百科技、当升科技等;负极:贝特瑞、杉杉股份、璞泰来、翔丰华等。

原文标题:行业报告 | 电力设备行业固态电池系列报告:锂电周期将起,固态体系升级